個人事業主と法人、税金はどっちがお得?|税理士法人ゼニックス・コンサルティング

いくつか個人事業主と法人で異なる点を見てきましたが、 経費という面で考えれば、法人のほうに軍配が上がります。 法人化することで消費税の課税を先延ばしにできる 次に、3. 例えば、「商品20万円を現金で販売した」という取引は、以下のように仕訳をします。 例えば、「交際費」の支出です。

10

いくつか個人事業主と法人で異なる点を見てきましたが、 経費という面で考えれば、法人のほうに軍配が上がります。 法人化することで消費税の課税を先延ばしにできる 次に、3. 例えば、「商品20万円を現金で販売した」という取引は、以下のように仕訳をします。 例えば、「交際費」の支出です。

10

社宅 法人であれば、役員の自宅を法人名義で借りる、つまり社宅契約を結ぶことにより、家賃のうち一定割合を法人の経費にすることができます。 帳簿作りは大変ですが、白色申告にはない控除などの特典があります。

5

コンビニエンスストアでの取り扱いは30万円以下の納付書のみなので、金額が大きい場合は注意しましょう。 税金を支払うのではなく、支払い過ぎていて還付を受けられる場合には、申告開始日を待たずに年明けすぐから申告ができます。

12

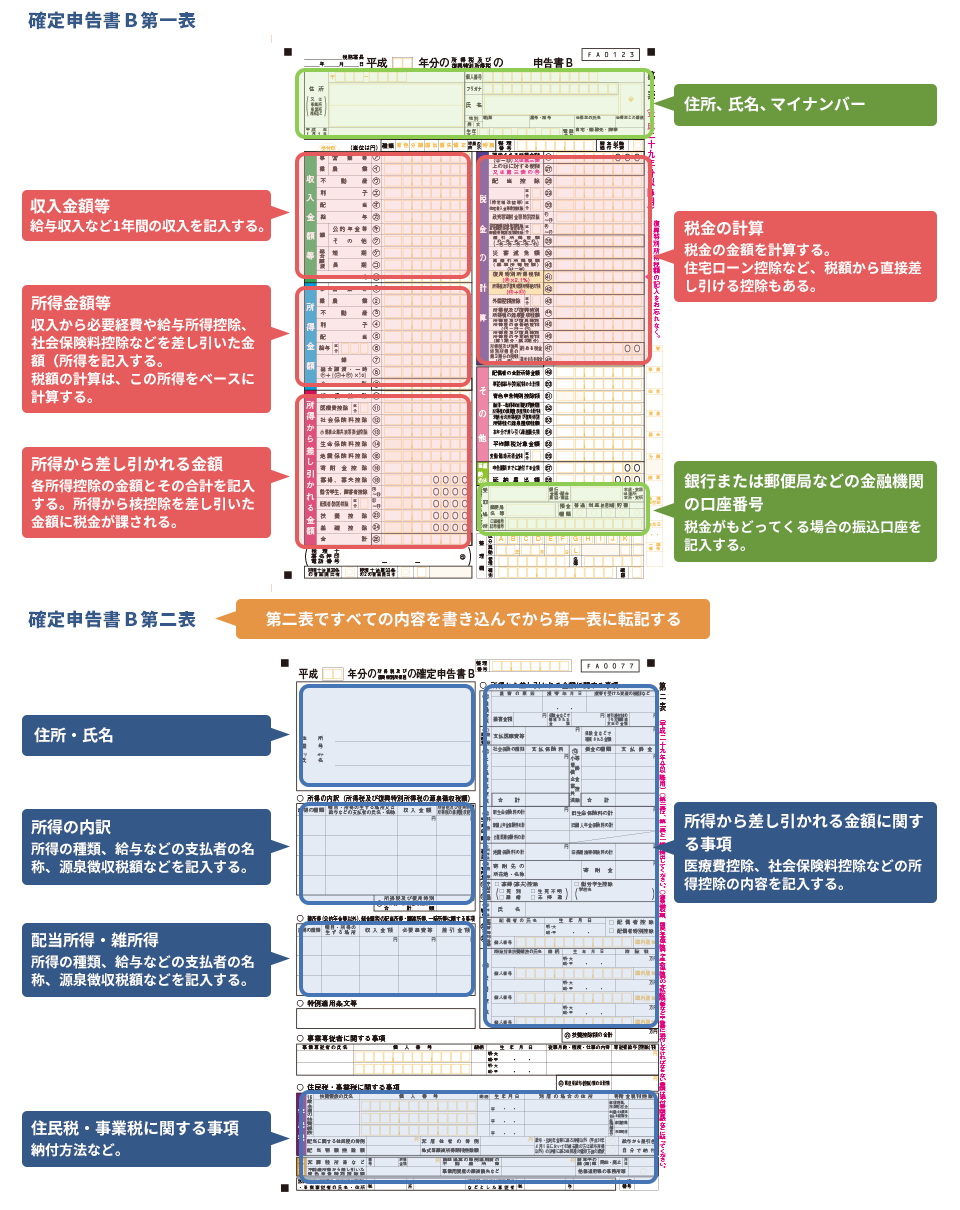

収支内訳書を作成 次に、確定申告書の中の 収支内訳表を作成します。 以上の3つのポイントをふまえて、必要経費・各種控除の優遇制度や、経費計上(以下、「必要経費として計上すること」)を忘れがちな費用などを具体的に紹介します。

12

所得控除には、次のようなものがあります。 個人事業税は収入から必要経費や専従者給与等、各種控除(配偶者控除や扶養控除など)を差し引いた額に一定の税率を掛けた金額となります。

個人事業主には、生活に関わるあらゆることを把握しなければならない責任が必要ですが、通勤や人間関係など会社勤めで受けるストレスを感じずに働くことができます。 個人事業主の節税対策に関するまとめ ご紹介したとおり、節税対策として必要経費に計上したり所得控除できたりする費用や優遇制度は数多くあり、必要経費と各種控除を漏れなく確定申告するかどうかで税金は大きく異なります。 【関連記事】• ちなみに、収入とは勤務先やクライアントからもらう金額そのもののことで、そこから控除や経費を差し引いた金額を所得といいます。

10

とはいえ、生命保険料控除で上限が決められている個人に比べて、法人のほうが生命保険料の取り扱いも柔軟であるといえます。 個人事業税 は個人事業を営んでいることに対する税金で、確定申告で計算した所得が290万円を超える人だけが課せられます。 ・消費税 消費税は、会計処理を税込処理方式としている場合は、租税公課として処理します。

3