個人事業主のための消費税簡単計算法!確定申告で消費税の処理に悩まないために

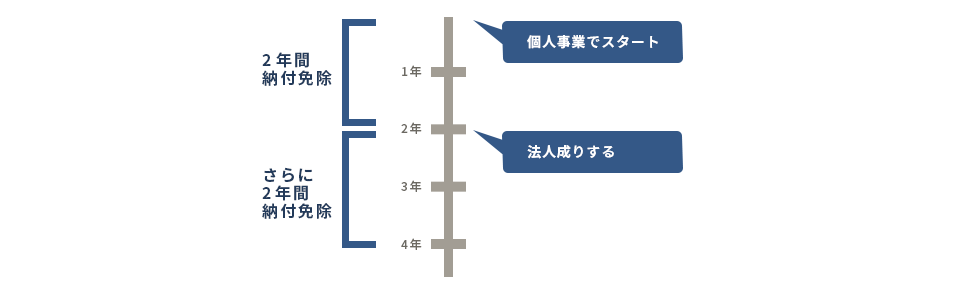

消費税の免税、フリーランスが消費税の納税を免税されるケースについて、詳しく知りたい方はこちらの「」も参考にしてください。 個人事業主における消費税の申告と納付が必要な場合・不要な場合 個人事業主に課税される消費税には、一定規模以下の小規模事業者であれば、免税となる特例があります。

消費税の免税、フリーランスが消費税の納税を免税されるケースについて、詳しく知りたい方はこちらの「」も参考にしてください。 個人事業主における消費税の申告と納付が必要な場合・不要な場合 個人事業主に課税される消費税には、一定規模以下の小規模事業者であれば、免税となる特例があります。

1-1. 予約が入らなかったり、都合が合わず成約しなかった場合、手数料は発生しません。 原則課税の場合、売上よりも仕入が多く支払った消費税が多い場合は超えた分が還付されます。

6

・商品や製品の販売代金 ・請負工事収入やサービス料収入 ・不動産の賃貸料や権利金、礼金、更新料など ・事業用固定資産などの譲渡収入 ・原稿料や講演料など ・棚卸資産など 一方、課税売上高とは、総売上高から消費税が課税されない収入金額を差し引いた額のことです。 このような事態を避けるために、書類を準備して都道府県税事務所に相談してみましょう。 そこで、簡易課税方式では、仕入れの際に支払った消費税を計算しなくて済むよう、「みなし仕入率」を用いて計算できるようになっています。

14

しかし、簡易課税には還付がありません。 つまり、取引確定日が2019年9月30日以前であれば消費税8%の請求書を作成します。 また、事業者がおこなう取引が対象のため、たとえばサラリーマンや主婦がネットオークションなどで小規模におこなった取引は対象外です。

16

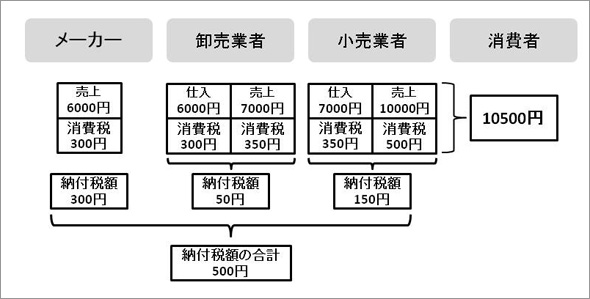

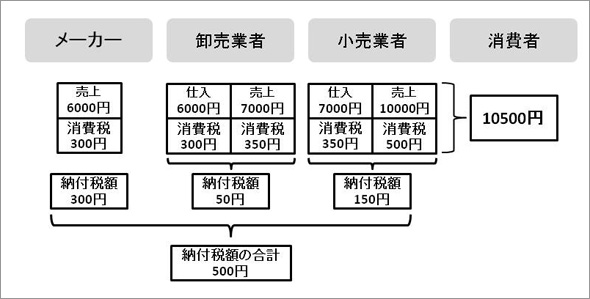

原則課税とは、年間で預かった消費税から支払った消費税を差し引いて計算する方式です。 大きな仕入を予定し、還付を受けられる見込みがある場合は、簡易課税にするか本則課税にするか、慎重に検討されることをおすすめします。

今回は個人事業主が開業したときに知っておきたい、消費税の基礎知識についてまとめました。 一方 「簡易課税方式」は、課税売上に係る消費税額に、事業に応じた一定の「みなし仕入率」を掛けた金額を課税仕入などに係る消費税額とみなして、納付する消費税額を計算するものです。 ただし消費税には、「小規模事業者の納税義務の免除」という制度があり、前々年 2年前 の課税売上金額が1,000万円以下の場合、消費税の納付を免れることができます 免税事業者。

10