減価償却の計算方法と、確定申告書への書き方 [税金] All About

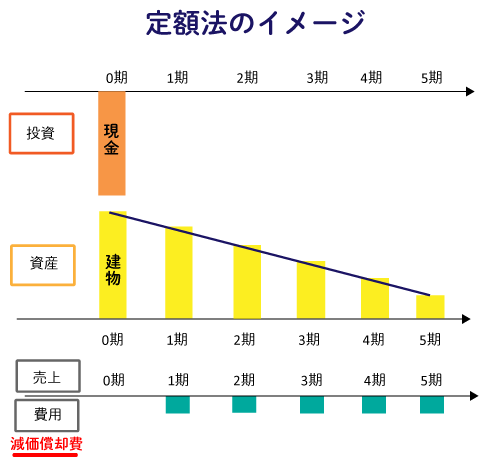

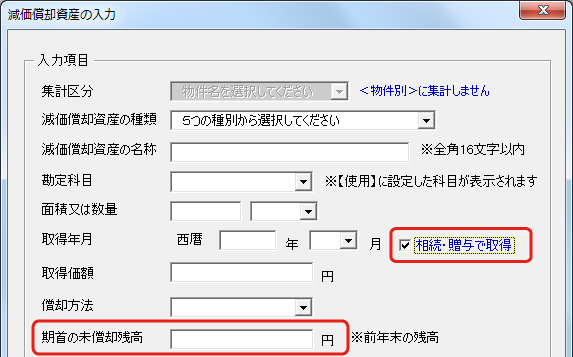

もともと期首からして合計が合っていないですよ。 除却による損失額が多い場合は「雑費」ではなく「固定資産除却損」で• その考え方を「減価償却」といい、 減価償却の主な方法には「定額法」と「定率法」があります。 購入物の耐用年数 財務省により資産毎に定められています によって、徐々に経費に落としていくこととなります。

17

もともと期首からして合計が合っていないですよ。 除却による損失額が多い場合は「雑費」ではなく「固定資産除却損」で• その考え方を「減価償却」といい、 減価償却の主な方法には「定額法」と「定率法」があります。 購入物の耐用年数 財務省により資産毎に定められています によって、徐々に経費に落としていくこととなります。

17

その場合、この未償却残高から保険金、損害賠償金などを差し引いた金額を必要経費に算入できるとあるので、取り壊し、除却、滅失した場合に有用な資料となります。 おかげさまで、他の疑問点も調べることが出来ました。

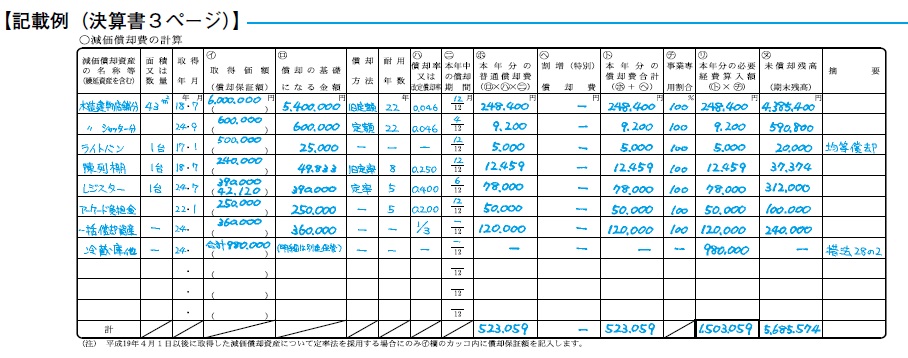

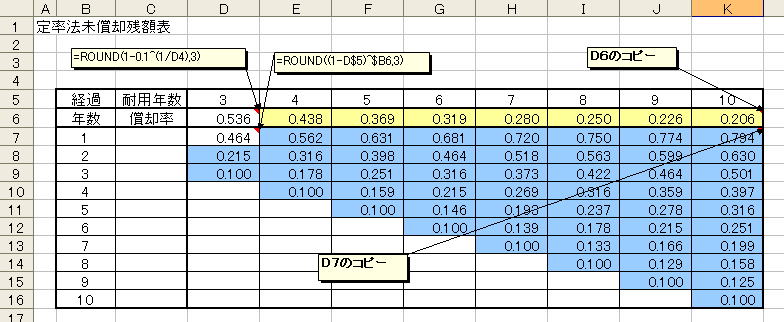

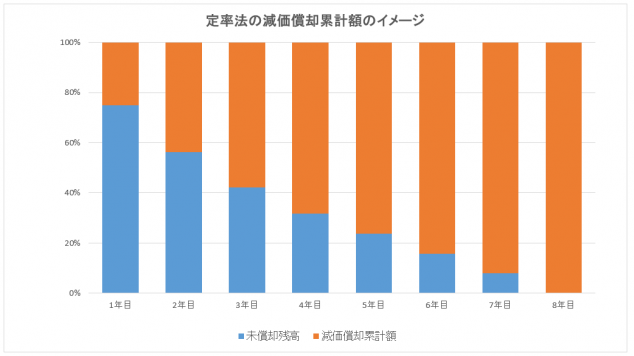

2付属設備や備品など建物以外の有形固定資産は、のどちらかを選択することができます。 なお、5年目と6年目は償却保証額等の考え方によって、再計算後の金額となっております。 なお細かい話なんですが、 減価償却費1円未満を切り捨てるのか?、 切り上げるのか?といった問題があります。

47年を1. 土地=実際の購入金額•。 200,000円(車両本体187,270円 リサイクル預託金12730円)です。 046(耐用年数22年)に比べて大きくなっています。

11

店舗内のガラスが割れてしまい保険会社より保険金が振込されました。 H21年分~H24年分は下記の様に記入します 正規の計算値の場合 、記入以外は質問者様が書かれている通りです。 耐用年数6年です。

6

償却せずに年度繰越した場合は取得額…計算根拠の元額…に変更がありませんので・売却時には当年度使用月分の分を減額し残額がや売却原価となります。

そのようなときは、大崎の税理士向け図書館なり、国会図書館に行って過去の文献を調べる必要があるあるでしょう 減価償却と譲渡所得(取得費)の関係について、考えてみました。 取得原価に支配獲得後利益剰余金の持分とのれんの未償却残高を足すのでしょうか? テキストには投資価値が増えるからと書いてあるのですが、イマイチしっくりきません。